RAPAPORTは、2023年2月のラパポートリサーチレポートに、ロシアウクライナ戦争がダイヤモンド業界に与える影響の考察を掲載した。

ダイヤモンド市場は、ロシアウクライナ戦争の影響をまだ十分に感じていない。戦争が始まった当初の予測では、世界のダイヤモンド原石生産の大きなシェアを持つアルロサが市場から撤退すると、潜在的な供給不足が発生する可能性が指摘されていた。しかし、それらの不足は現在あまり顕著に現れていない。

これは、2月24日で戦争開始から1年になるためアルロサに対する米国の制裁の影響に業界がまだ対応できているためである可能性が高い。

RAPAPORTは、業界が影響を受けている、また影響を受ける可能性のある3つの分野を指摘している。

- 戦争が世界経済の不確実性を煽るにつれ、需要が減速する

- アルロサに対する米国の制裁によるダイヤモンド原石の供給減少

- 業界が「倫理的に調達されたダイヤモンド」と「そうでないダイヤモンド」に二分化されることによる市場の分岐

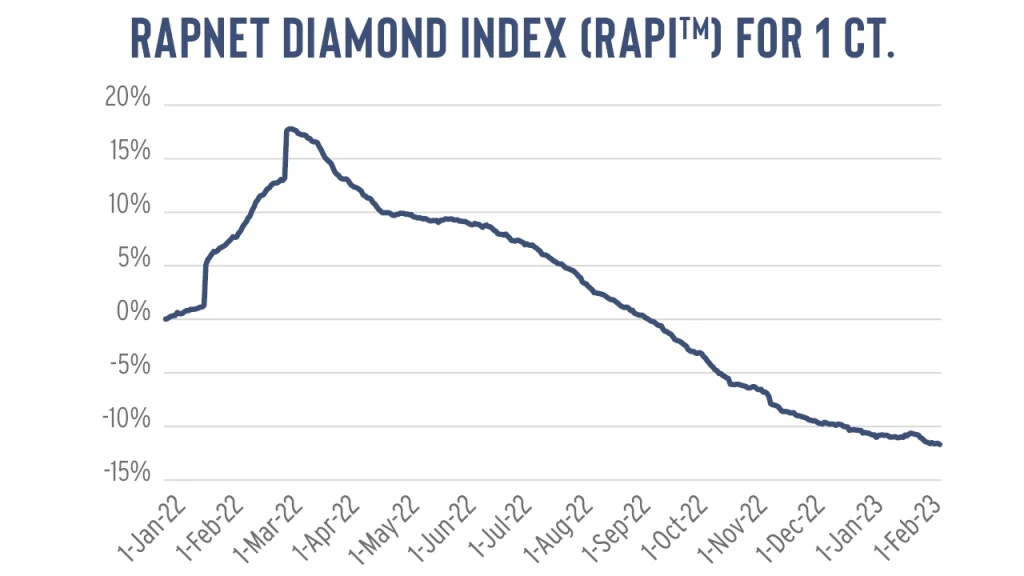

これらの要因の中で、業界は2022年の世界的な需要に対する戦争の影響を最も深刻に感じている。戦争により、取引は減速し、経済の不確実性がすでに発生しており、高インフレに拍車をかけている。ポリッシュダイヤモンドの価格は戦争開始の1週間後にピークに達し、それ以来は下降傾向にある。(下グラフ参照)

戦争が世界経済成長に及ぼす影響は次第に薄くなってきている。米国では継続的なインフレ、金利上昇、パンデミック後の強い回復からの避けられない低下により、見通しは依然として慎重だ。

一方、政府がゼロコロナ政策を解除し国境を開放して以来、中国ではリバウンドに対する楽観主義がある。

すべてがうまくいっている一方、業界は2022年に影響が発揮されなかった2番目と3番目の問題に焦点を当てている。これらは、アルロサに対する制裁がダイヤモンド供給にどのように影響し、責任ある調達の信用を示すためにどう市場を押し上げるかに関連している。

このレポートは、RAPAPORTがダイヤモンド業界のロシア危機について発表する3部構成のシリーズの1番目となっている。このパートでは、市場におけるアルロサのポジションと、供給ラインから外されることによる影響を理解することを目的としている。パート2では、制裁と、それらが業界にとって本当に何を意味するのかに焦点を当てる。3番目のレポートでは、市場の分割がどのように見えるかを予測し、トレーサビリティに対しての業界のオプションを概説、その供給を追跡するための業界のオプションを概説し、消費者にダイヤモンドが倫理的で合法的の調達されている保証を提供する方法を説明する。

穴の中のキツネ

伝説によると、ロシアのヤクート共和国でキツネが地質学者を最初にダイヤモンドが発見された場所へ導いたという。正確には、第二次世界大戦後ロシアの地質学者は、南アフリカのキンバーライト鉱床と同様の地質学的景観であるモスクワの東約3,000マイルにある広大な120万平方マイルの領土であるヤクートに降り立ち、火山パイプのためにヴィリュイ川沿岸を精査した。1955年の春、地質学者であるユーリ・カバルディンは、高いダイヤモンド含有量を示すブルーロックを露出したキツネの穴を発見した。

国の最高レベルからダイヤモンドを見つけるという指令があり、多くのことが危機に瀕していた。 ジョセフ・スターリンは、戦後のロシアの再建に工業用ダイヤモンドが必要であることを認識していましたが、ソ連への供給ボイコットの可能性がありデビアスの商品に頼ることができないことを知っていた。

ミール鉱山の最初の発見により、ヤクートは一躍世界一のダイヤモンド生産地として浮上した。その資源は膨大で、ロシア政府はデビアスを通じて生産品を売却することに合意た。これにより、デビアスはダイヤモンド市場の支配を維持することが可能になった。

ロシアからデビアスに販売される商品の量は長年にわたって変化していたが、EUがこれが独占禁止法に抵触していると指摘、2009年にこの取引が終了した。

これにより、アルロサはダイヤモンド市場での独立と強い影響力の新しい道に進む。新規株式公開(IPO)を控え、アルロサは石油、ガス鉄鉱石、水力発電、銀行、航空、ホテルユニットを含む非中核子会社の売却を開始した。2013年の上場までに、同社は成長を促進するためダイヤモンド原石の生産量を活用することに注力していた。

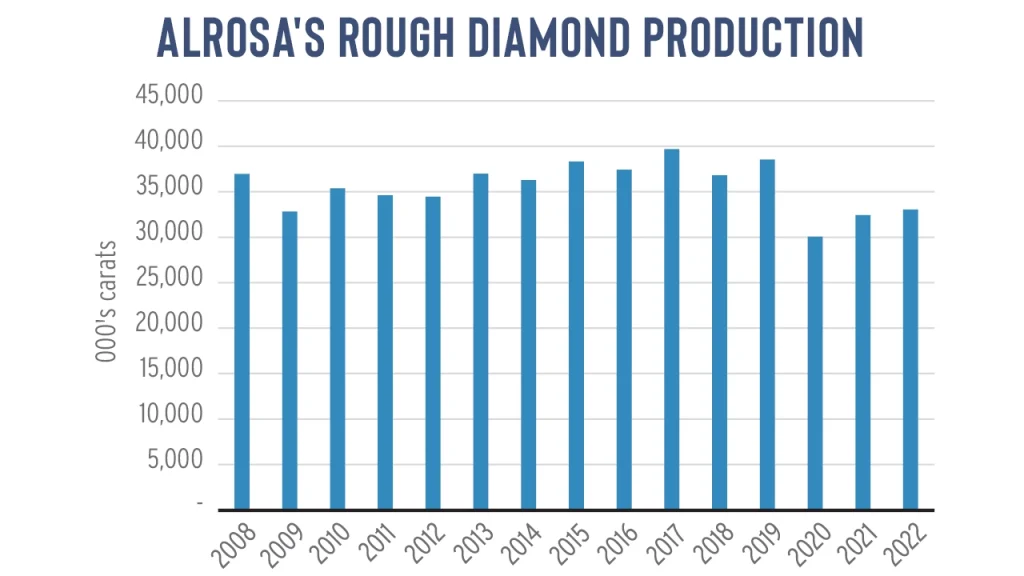

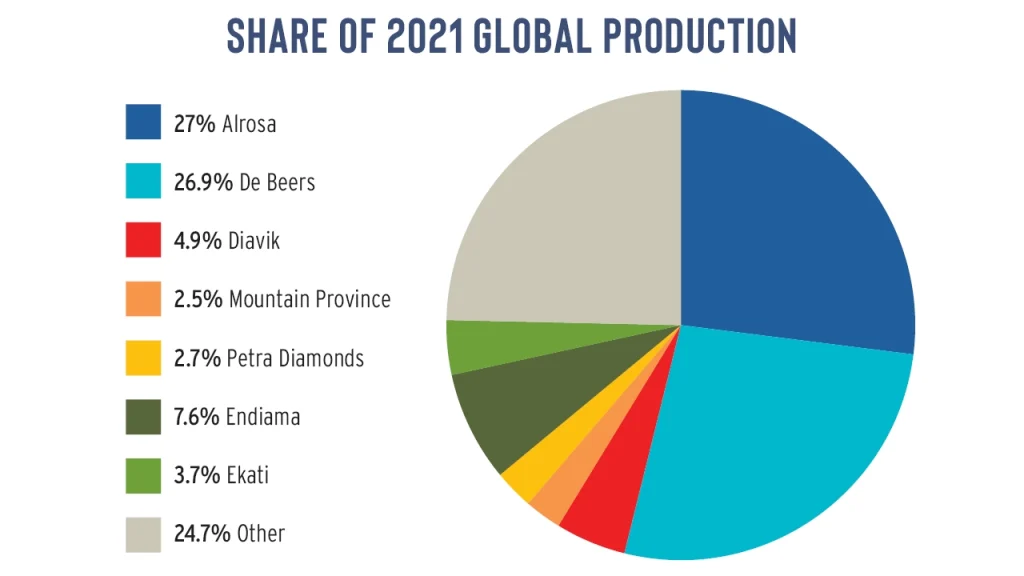

デビアスがブランディングにフォーカスを移した一方で、アルロサはダイヤモンド原石の最大の生産者としての信用を構築した。過去10年間で年間平均約3500万カラットを生産し、近年は少し減少したが2021年ではアルロサは依然として最大の生産者としてデビアスを若干上回っていた。アルロサは2022年に3300万から3400万カラットの生産を予測していたが、開戦後その結果は公表されていない。

アルロサのウェブサイトによると、同社は、アイハル、ミルヌイ、ウダチヌイ、ニュルバ、ロモノソフ(セヴェラルマズ)を含む5つの部門にまたがる約20の鉱山を所有しており、10億カラットを超える資源を持っている。これらは、キンバーライト、漂砂鉱床、尾鉱事業の複合で構成されているが、アルロサは、有名なインターナショナル、アイハル、ウダチニー事業での地下採掘をさらに深めるために多額の投資を行っている。2017年にミール地下鉱山での洪水により閉鎖を余儀なくされたが、2024年に再開される予定となっている。

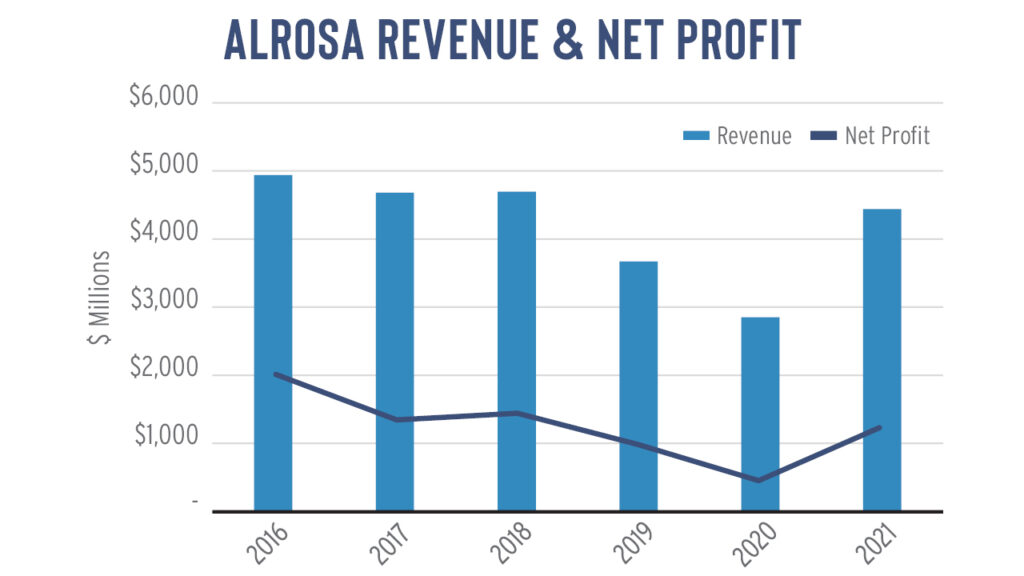

同社は過去10年間、着実な成長を遂げてきた。コロナ禍からの回復に拍車がかかった2021年の収益は 51%増の3,269億7000万ロシアルーブル(29.9億ドル)になり、純利益は913億2000万ロシアルーブル(8.34億ドル)に増加した。これは2020年の322億5000万ルーブル(2.973億ドル)のほぼ3倍になる。

売上の約70%は、デビアスのサイトシステムと同様アルロサ・アライアンスプログラムを通じて毎月のイベントで契約クライアントへの販売によるものだ。また、定期的なオークションや入札、個人クライアントへのスポット販売も行っている。その売り上げは、デビアスサイトと同様の方法で、おそらく影響力は少ないものの、徐々に取引のバロメーターになった。

オープニングアップ

2013年10月のIPOにより、同社の時価総額は81.2億ドルになった。業界にとって注目に値することとして、秘密主義であった同社がモスクワ証券取引所の報告要件を満たすために透明性を高めることを余儀なくされたことが挙げられる。

現在の株主構造は、ロシア連邦政府が33%、ヤクート共和国政府が25%、ヤクートの地方自治体が 8%、そして公開市場で残りの33%が取引されている。この透明性の推進により、四半期ごとの取引の更新、収益報告、毎月の売上開示、およびその運営に関するオープンな対話が実現した。

アルロサ経営陣はまた、ワールド ダイヤモンド カウンシル(WDC)、責任あるジュエリー評議会(RJC)、ダイヤモンド ドゥ グッド(DDG)、ナチュラル ダイヤモンド カウンシル(NDC)などの組織で中心的な役割を果たし、業界との協調に努力を続けてきた。

さらに、責任ある企業としての役割を強化し、地域社会のプロジェクトに貢献し、事業を取り巻く環境、社会、ガバナンス (ESG) の問題に対処している。

生産中心のアプローチからわずかに逸脱して、同社はポートフォリオの多様化も開始し、2019年のスモレンスクのクリスタルの買収によって後押しされた大規模な研磨部門を構築した。 ロマノフ コレクションなどのイニシアチブや、蛍光性のダイヤモンドを宣伝する最近の取り組みにより、独自のブランド エクイティを確立している。

同社は、業界にとって重要で、かつ倫理的で多様なダイヤモンド生産者としての地位を高めるために、ダイヤモンドジュエリーの最大消費市場である米国をターゲットにしていた。

悪魔はデータに潜む

これらのマーケティングプログラムと業界問題への同社の関与は、昨年2月にロシアウクライナ戦争が勃発したときに停止した。 また、販売と運営に関するレポートの公開も停止された。

これによりギャップが生じ、世界の生産状況、ダイヤモンド原石の販売、およびそれらが市場とどのように関係しているかを分析することが困難になっている。アルロサは最近、アルロサ アライアンス(デビアスにとってのサイトホルダーに相当するもの)のリストを変更し、そのリストに何が含まれているかを機密にしたという。現在、アルロサからダイヤモンド原石を購入し続けていることを公開している会社はほとんどないだろう。また、現在ロシアがSWIFTから除外されほとんどの国際送金システムからブロックされている現状を考えると、購入している会社がどのように支払いをしているかも明らかではない。

アルロサに対する米国の制裁と、ロシアへの国際的な資金チャネルに課せられた制限により、世界最大のダイヤモンド原石の生産者へのアクセスが制限された。しかし、制裁には依然として抜け穴がある。米国はロシアからの直接輸入のみを制限したが、ロシアから購入したダイヤモンド原石を他の地域でカットしたダイヤモンドの輸入は制限されていない。

加えて、米国以外の国はロシアのダイヤモンドに制裁を課していない。特に戦争開始前までアルロサの最大の取引中心地だったベルギー、主にアルロサのダイヤモンド原石を加工するインド、インドへの貿易の経由地となっているドバイなどだ。ロシア産のダイヤモンド原石はまだ市場への経路を残しており、明らかに市場に流通している。

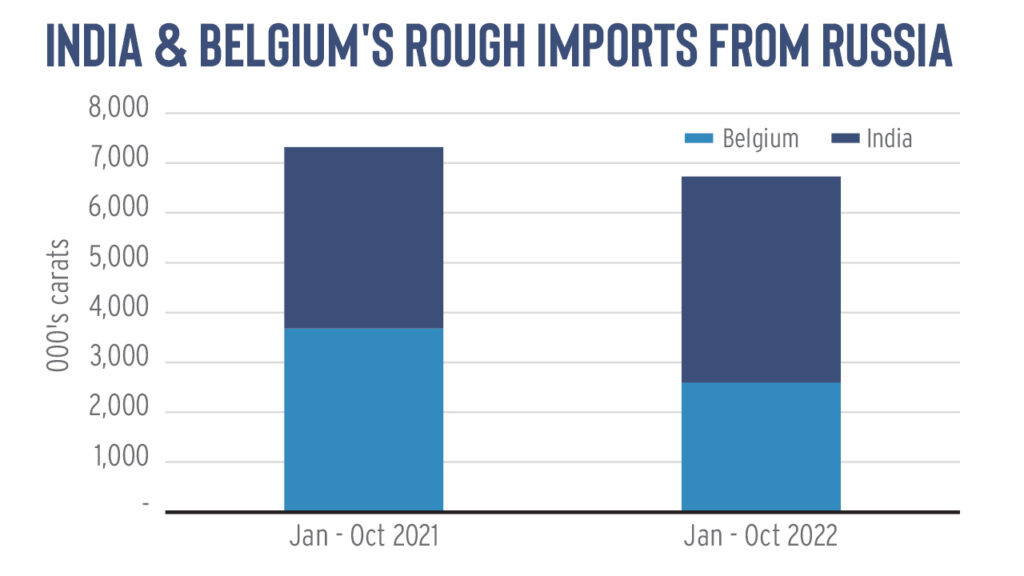

ベルギー国立銀行のデータによると、ロシアからベルギーへの宝飾用ダイヤモンド原石の輸入は、2022 年の最初の10か月で金額ベースで前年比8%減少の12.6億ユーロ(13.5億ドル)となっており、量ベースで29%減の260万カラットになっているという。

一方、インド商務省の統計によると、ロシアからの宝飾用ダイヤモンド原石の輸入は同じ10か月間で金額ベースで23%増加の9.2億ドルになっており、量ベースでは14%増の410万カラットになっている。

アントワープで減少したロシア原石の一部は、インドのスーラトに送られている可能性が高いが、通常の取引市場であっても、インドに向かう途中でベルギーで取引されるのが一般的だ。ベルギーとインドのロシア原石の合計輸入量は1月から10月までの10か月間で前年比8%減少の670万カラットになっている。原産国別の輸入データは、他の主要なダイヤモンド原石取引中心地であるドバイ、イスラエル、中国などからは入手できていない。

大きなテスト

いずれにせよ、ロシアのダイヤモンドは明らかに市場に依然として流入しており、アルロサは活発にビジネスを継続しているように見える。そして、これらの商品を扱うことの法的および評判への影響を考慮して、それらの商品が米国に流通しないと仮定すると、そのような懸念を持たない他の地域、つまり中国とインドに流入している可能性が高い。

これらアメリカ以外の市場には、サプライヤーと取引をしている小売店がある。ディーラーやメーカーにとっての大きな課題は、取引、カット、研磨の段階でロシア産とそれ以外のものが混入しないようにするということになるだろう。つまり、それぞれの取引は、(ロシア産ダイヤモンドを制限している)アメリカのジュエラー達に、それらがロシア産ではないということを保証できるか、ラグジュアリーブランドやジュエラーの保証する完全なESGストーリーを促進するために、トレーサビリティを提供できるかということが課題になるということだ。

ロシア危機が長引く中、これは2023年のダイヤモンド業界にとって大きな課題となる可能性が高い。アルロサの供給量が増加する可能性が高い今年、ダイヤモンド業界は商品の情報開示の方法を迫られている。

コメント