インドのダイヤモンド製造業者たちは、現在の市場状況を危機に近いものと見ている。その絶望感は、昨年の深刻な不況の時と似ている。ポリッシュダイヤモンドの価格は下落し、サイトホルダーは原石で損失を出している。

しかし、アメリカのディーラーは楽観的だ。2021年と2022年初頭のピークレベルではないとはいえ、小売業者からの需要はあり、またラスベガスのショーでは売上があり、展示会前よりも取引は好調だ。インドとアメリカでなぜこのような違いが生じるのだろうか?

ジェットコースターのような市場

昨年のダイヤモンド市場暴落は、さまざまな要因が重なって生じた。ラボグロウンダイヤモンド、インフレ、高金利により、米国では天然ダイヤモンドに対する消費者の需要が減少した。中国では、消費者が投資商品として金製品を好んだため、ダイヤモンド市場は非常に低調であり、それは現在も続いている。一方、インド国内でのジュエリー需要が堅調だったため、インドのダイヤモンド市場ではこの影響はいくらか相殺された。

それ以降、こうした需要動向は概ね安定しているが、2024年初頭のラボグロウンダイヤモンドマージンの縮小に伴い、ラボグロウンダイヤモンドを積極的にプロモーションする小売業者は若干減少している。

しかし、供給状況は変動している。2023年には需要の落ち込みにより、ポリッシュダイヤモンド、特にSIクラスなどの品質の低いダイヤモンドが過剰に供給された。そのためインドは在庫調整を目的として2023年10月15日から12月15日までダイヤモンド原石の輸入を自主的に凍結した。

これにより短期的には状況は改善した。2024年第1四半期には取引が活発化したが、回復は浅く、これは消費者の需要ではなく業界内の在庫ギャップが原因であった。また回復も不均一なものだった。SIクラスのダイヤモンドの市場は数か月間好調だったが、VS以上のクラスのものは低迷した。また5月までに全体的な在庫は急増している。

インドのダイヤモンドメーカーは嵐の中心にいる。そのうちのいくつかは、6月初旬に終了したJCKラスベガスショーで良い成績を残したが、その後売上は減少している。ディーラーや小売業者が特定のニーズのためにのみ購入しているため、価格を下げても販売に苦労しているメーカーが多く存在する。

もちろんダイヤモンド取引は幅広いので、すべてのセグメントが0.30カラットから1.50カラットの定番ラウンド商品ほど弱いわけではない。

しかし、全体的には、ポリッシュダイヤモンドの価格はダイヤモンド原石よりも速いペースで下落しており、メーカーの損失につながっている。生産削減に取り組む企業は、労働、原石供給、信用枠の喪失が長期的な影響を及ぼす可能性があるため、ポリッシュダイヤモンドの生産量を大幅に削減することに消極的だ。そのため、生産削減は売上の減少に見合っていない。

輸入と在庫

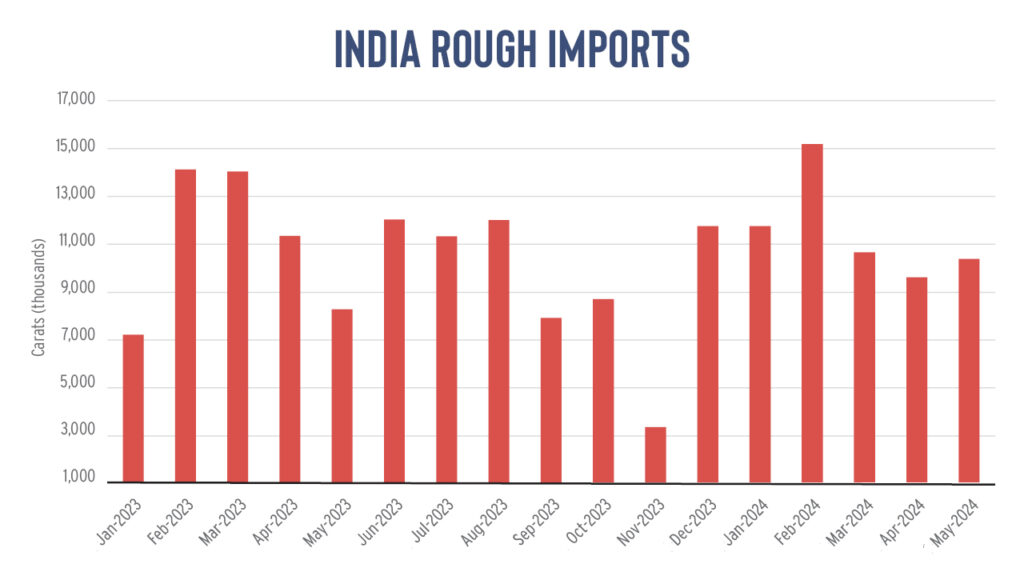

インドのダイヤモンド原石の輸入量(つまり製造活動の指標)は、2024年初頭にモラトリアム前の水準に急速に戻った。この傾向はポリッシュダイヤモンドの輸出量の低迷とは一致せず、需要に比べてダイヤモンド原石の輸入量が多すぎることを示唆している。

GJEPCのデータに基づく計算によると、2024年の最初の5か月間の原石輸入量は5%増加して5,770万カラットとなった。金額ベースでは、総額は前年比3%減の65億4,000万ドルとなったが、これは原石価格の下落を反映している。

これは、インドのポリッシュダイヤモンド輸出量が同時期に前年比21%減の66億6,000万ドルとなり、量が15%減の810万カラットとなったにもかかわらずだ。

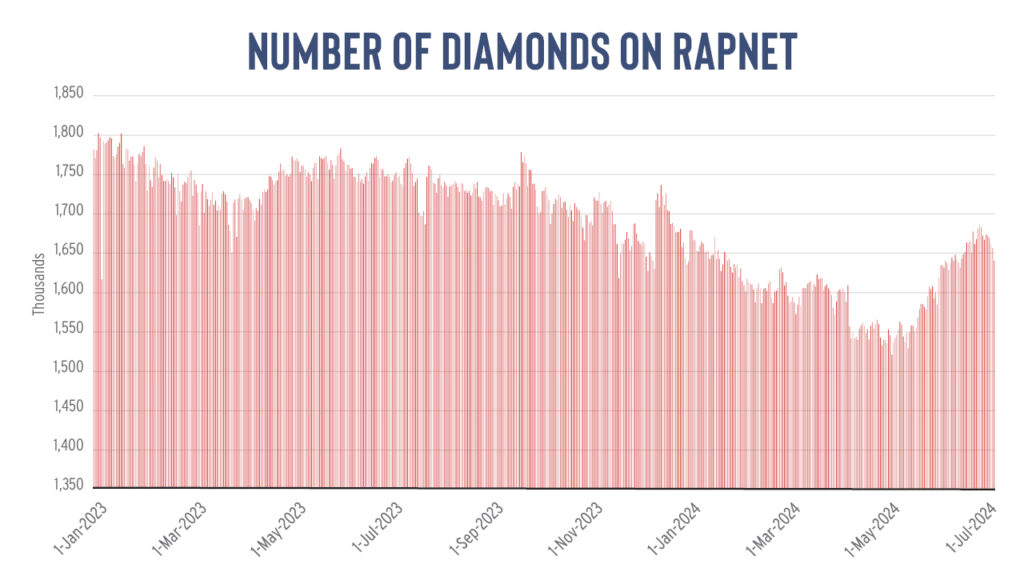

世界のポリッシュダイヤモンドの在庫レベルは2023年10月まで高かったが、インドの輸入凍結により生産量が減少したため、11月以降は減少し始めた。RapNetに掲載されているダイヤモンドの総数は5月初旬に150万個まで減少したが、それ以降は着実に増加し、7月1日にはほぼ170万個に達している。

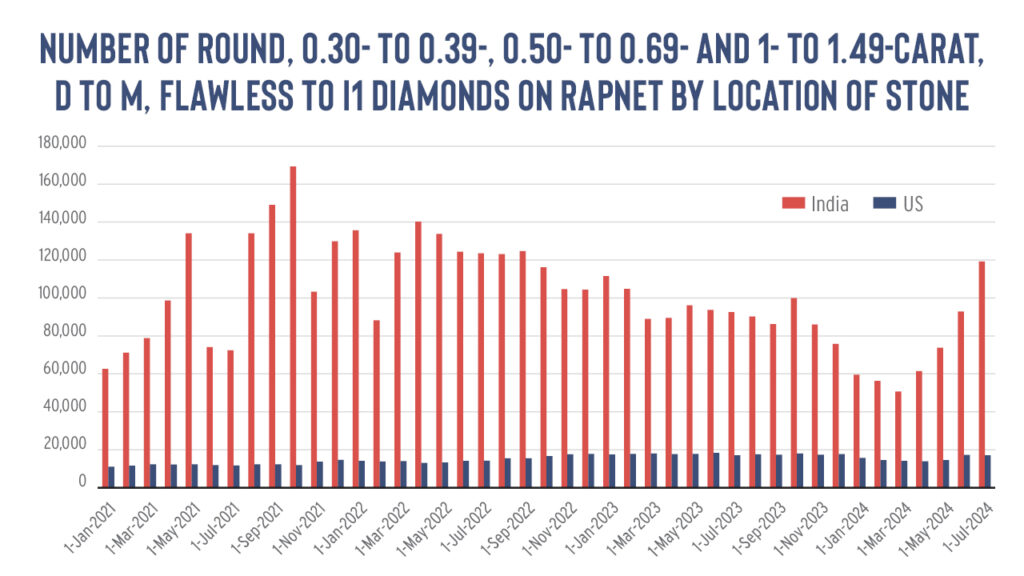

この在庫増加の矢面に立たされたのはインドだ。RapNet上のインド在庫で、0.30~0.39、0.50~0.69、1~1.49カラットの主要サイズ範囲、D~Mカラー、フローレス~I1クラリティのラウンドダイヤモンドの数は、7月1日には3か月前と比較して94%増加し、119,000個をわずかに上回った。しかし、米国にあるダイヤモンドの数は、同じ期間に22%の増加とより控えめで、7月1日には17,000個弱になっている。

メーカーはこうした在庫を減らすのに苦労している。米国のディーラーはさらなる価格下落を恐れ、特定のニーズがあるときだけ購入している。中国の小売業者はまったく購入しておらず、業界内の報告によると、不要な商品を市場に売り戻している。

卸売価格の低下が消費者価格に影響を及ぼせば、米国はさらなる課題に直面し始めるかもしれない。しかし、今のところ、米国の業界はインドほどの問題を抱えていない。

米国の在庫が増加しているのは事実でだ。小売業者は商品を選択して購入するようになり、委託を有利に利用している。しかし、ディーラーはインドの同業者よりも機敏に行動できる。ディーラーはインドよりも在庫が健全、つまり保有する商品の量と種類が需要とより一致しており、労働、信用枠、供給不足を心配することなく、必要な商品を正確に引き受けることができる。これは、在庫危機がサプライチェーンの上位の人々に最初に影響を及ぼすという一般的な傾向と一致している。

「卸売業者がはるかに有利な立場にあるわけではないが、それでもメーカーよりも少し儲ける方法を見つけ出すことはできる。」と、ムンバイに拠点を置く製造業者ファインスターの最高執行責任者、ニレシュ・チャブリアは述べた。「卸売業者は欲しいものを選ぶことができるので、顧客の要求に応じて商品を移動できる。」と彼は説明した。

構造的な違いによってもこの相違を説明できると、ニューヨークに拠点を置く卸売業者ハウス オブ ダイヤモンドの最高財務責任者、アリ・ジェインは述べている。「インドの製造業者の多くは借金に頼っており、価格が下落傾向にある市場では非常に扱いにくい。」とジェインは指摘した。

また、これにより委託による販売も難しくなる。委託販売は、価格が下落している時期に小売業者が好む方法である、と彼は付け加えた。借金が少ないサプライヤーはキャッシュフローの必要性が少なく、顧客が最終的な販売を行うまで待つ余裕がある。

「借金を抱え、価格が下落している場合、流動性を高めるために非常に安く売却しなければならず、しかも非常に迅速に売却しなければならないだろう。」とジェインはコメントした。

凍結と解凍

この状況は、業界に深く根付いた問題を浮き彫りにしている。

パンデミック、世界的なインフレ、中国の経済不況など、いくつかの例を挙げると、大きな出来事や世界的な傾向がダイヤモンドの需要に急激かつ激しい打撃を与える可能性がある。COVID-19によるロックダウンとそれに続く好況のときのように、ピークとボトムは極端になる傾向がある。インドの製造業者は、生産を減らすとそれには結果が伴うため、おそらく必要なほど慎重にはなれない。

しかし、今年のラスベガスショーでナチュラルダイヤモンドカウンシル(NDC)のCEO、デビッド・ケリーが述べたように、「消費者がダイヤモンドを購入すると、他のすべての問題はなくなる。」

インドの製造業者は、最終需要を促進するためのさらなるマーケティングを切望している。GJEPCの会長、ヴィプル・シャーは、昨年の輸入停止を繰り返すのではなく、これがインドの業界の焦点になるだろうと述べた。

「消費者の信頼を築き、マーケティング活動を強化しなければ、[輸入凍結]は一時的な解決策に過ぎません。」と、インドの製造業者ダルマナンダン・ダイヤモンドのソリティア部門の営業部長、アクシャイ・シャーは同意する。

しかしそれまでの間、インドの業界は、売上が低迷しているときに対処するための方法を見つける必要がある。業界にさらに根本的な変化が必要になるかもしれない。

コメント